한국공작기계산업협회, 1월 공작기계 시장동향 발표 한국공작기계산업협회는 1월 공작기계 시장동향을 1일 발표했다. 1월 공작기계 시장은 세계적 고금리 기조 장기화, 홍해사태 등 부정적인 대외 여건 지속으로 공작기계 수출이 10개월 만에 전년동기대비 감소로 전환해 2.2억 달러를 기록했다. 한국공작기계산업협회가 발표한 자료에 따르면 1월 공작기계 수주는 전년동월대비 11.3%, 전월대비 0.5% 감소한 2270억 원으로 집계됐다. 내수는 전년동월대비 5.4% 줄어든 892억 원, 수출은 전년동월대비 14.8% 감소한 1377억 원이었다. 1월 공작기계 생산은 전년동월대비 1.9% 줄어든 2095억 원이다. 이는 전월대비 1.9% 증가한 수치다. 수출은 전년동월대비 6.7%, 전월대비 33.8% 감소한 2억400만 달러를 기록했다. 공작기계 수입은 전년동월대비 34.3%, 전월대비 5.2% 늘어난 7500만 달러로 집계됐다. 주요국 공작기계 시장동향을 살펴보면, 일본의 지난해 12월 공작기계 수주는 전년동월대비 9.6% 감소한 1271억 엔이었다. 내수는 382억 엔, 수출은 888억 엔을 각각 기록했다. 대만의 올해 1월 공작기계 수출은 1억9400만 달러로 전

SNE리서치, 2024년 1월 비(非)중국 시장의 그룹별 전기차 판매 대수 집계 올해 1월 중국을 제외한 글로벌 전기차 시장에서 테슬라가 1위를 차지했다. 현대자동차와 기아는 4위에 자리했다. SNE리서치가 발표한 2024년 1월 비(非)중국 시장의 그룹별 전기차 판매 대수를 살펴보면 테슬라는 주력 차종인 모델 Y의 꾸준한 판매량에 힘입어 전년 동기 대비 13.0%의 성장률을 기록하며 1위 자리를 유지했다. 테슬라는 향후 모델3의 부분 변경 모델 ‘하이랜드’의 고객 인도가 본격적으로 이뤄지면 선두 자리를 더욱 견고히 할 것으로 보인다. 폭스바겐, 아우디, 스코다 등이 속한 폭스바겐 그룹은 전년 대비 17.8% 성장률을 기록하며 2위에 올랐다. 폭스바겐 그룹은 폭스바겐 ID 시리즈와 아우디 Q4, Q8 E-Tron, 스코다 ENYAQ를 중심으로 판매 호조를 보여 성장세를 이어갔다. 3위는 스텔란티스 그룹으로 피아트 500e, 푸조 e-208, 지프 랭글러 4xe, 그랜드 체로키 4xe 등 순수전기차(BEV)와 플러그인 하이브리드(PHEV) 모두 견조한 판매량을 이어가며 29.4%의 성장률을 나타냈다. 현대자동차그룹은 전년 동기 대비 28.6% 성장률을 기록했다

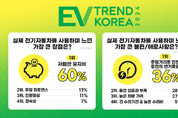

EV TREND KOREA 2024 성인 5942명 대상 전기차 선호도 설문조사 실시 장점에 ‘저렴한 유지비(60%)’, 애로사항은 ‘충전 번거로움(36%)’, ‘부족한 인프라(28%)’ 순 전기차 산업 전문 전시회 ‘EV 트렌드 코리아 2024(EV TREND KOREA 2024)’ 사무국은 2월 6일부터 26일까지 성인남녀 5942명을 대상으로 전기차 선호도에 대한 설문조사를 실시했다. 2024년 전기차 선호도 결과에 따르면, 전기차 사용 여부를 묻는 질문에 18%(1084명)가 전기차를 사용하고 있다고 밝혔다. 이들 중 과반수가 넘는 인원이 전기차의 가장 큰 장점으로 ‘연료비용 절감 등 저렴한 유지비(60%, 650명)’를 선택했는데, 최근 고유가 현상 장기화로 내연기관 차량의 유지비 부담이 증가한 것과 비교되면서 많은 선택을 받은 것으로 분석된다. 반면 전기차를 사용하며 느낀 가장 큰 불편 및 애로사항으로 ‘주행거리 제약으로 인한 충전의 번거로움(36%, 390명)’을 가장 많이 뽑았으며, 뒤를 이어 ‘충전 인프라 부족(28%, 304명)’과 ‘높은 차량 가격(27%, 293명)’순으로 응답이 많았다. 응답자 10명 중 6명이 ‘전기차 충전’에 애로사

지난해 경기 침체로 인해 한국의 디스플레이 수출은 감소했으나, 디스플레이 수출에서 유기발광다이오드(OLED)가 차지하는 비중은 역대 최고 수준을 기록했다. 27일 한국디스플레이산업협회가 발간한 '2023년 디스플레이 수출 실적 및 2024년 수출 전망분석' 보고서에 따르면 지난해 디스플레이 수출 실적은 186억달러로 전년 대비 12.1% 줄었다. 고금리 기조 등에 따른 글로벌 전방산업 수요 위축, 국내 액정표시장치(LCD) 패널 생산 축소 등으로 연간 수출은 감소했다. 그러나 OLED는 플래그십 스마트폰 판매 호조 등으로 작년 8월부터는 지난 1월까지 6개월 연속 '수출 플러스'를 나타냈다. 특히 지난해 OLED가 디스플레이 전체 수출에서 차지하는 비중은 75.8%로 역대 최고치였다. 국내 기업은 2019년부터 공급 과잉인 LCD 생산을 단계적으로 축소하고 OLED 중심 사업구조 전환으로 활로를 모색해왔다. 이에 OLED 수출 비중은 2019년 50%에서 2021년 67.9%, 2022년 72.3%로 꾸준히 증가했다. 반면 LCD 수출 비중은 2019년 50%에서 지난해 24.0%로 줄었다. 올해는 OLED가 태블릿 등 IT 제품으로까지 확대 적용되면서 OL

SNE리서치에 따르면 작년 한 해 세계 각국에 등록된 수소연료전지차의 총 판매량은 1만 4451대로 전년 동기 대비 30.2% 감소해 역성장을 기록했다. 업체별로 살펴보면 현대차는 넥쏘(NEXO)와 일렉시티(ELEC CITY)를 5012대 판매하며 시장 점유율 34.7%로 수소차 시장 선두 자리를 유지했다. 현대차는 전년 동기 넥쏘의 판매량이 1만 1179대를 기록하며 압도적인 시장 점유율을 차지했으나, 올해 판매량은 4709대에 그쳐 전년 동기 대비 55.9% 감소했다. 반면, 도요타 미라이(Mirai)의 경우 전년 동기 3694대에서 올해 3737대가 판매되며 전년 동기 대비 3.9% 증가했다. 이 외 중국업체들은 상용차 시장을 중심으로 성장세를 거듭 기록하는 중이다. 국가별로 살펴보면 한국은 현대차 넥쏘의 판매량 부진 여파로 전년 동기 대비 55.2% 감소했다. 중국은 수소 상용차를 중심으로 지속적인 성장세를 기록하며 전 세계 전기차 시장에 이어 수소차 시장의 점유율 또한 1위에 올랐다. 미국은 전년 동기 대비 판매량이 증가한 도요타 미라이가 가장 많이 판매된 국가로 중국과 함께 성장세를 기록했다. 2018년 현대차의 넥쏘가 최초로 공개된 이후, 매년

작년 1~12월 중국을 제외한 세계 각국에 차량 등록된 전기차 총 대수가 약 564.8만대로 전년 대비 31.7% 상승한 것으로 나타났다. SNE리서치가 발표한 2023년 1~12월 비(非)중국 시장의 그룹별 전기차 판매 대수를 살펴보면 테슬라는 주력 차종인 모델3/Y의 꾸준한 판매량에 더불어 모델3의 부분 변경 모델의 인도가 시작됨에 따라 전년 동기 대비 37.8%의 성장률을 기록하며 1위 자리를 지켰다. 폭스바겐, 아우디, 스코다 등이 속한 폭스바겐 그룹은 전년 대비 24.4% 성장률을 기록하며 2위에 올랐다. 폭스바겐 그룹은 폭스바겐 ID 시리즈와 아우디 Q4, Q8 E-Tron, 스코다 ENYAQ를 중심으로 판매 호조를 보여 성장세를 이어갔다. 3위는 스텔란티스 그룹으로 피아트 500e, 푸조 e-208, 지프 랭글러 4xe, 그랜드 체로키 4xe 등 순수전기차(BEV)와 플러그인 하이브리드(PHEV) 모두 견조한 판매량을 이어갔다. 현대자동차그룹은 아이오닉 5/6, EV6, Niro, Kona를 주력으로 약 56만 대를 판매하며 전년 동기 대비 10.4%의 성장률을 기록했다. 2023년 매출과 영업이익 모두 신기록을 달성한 현대자동차그룹은 전용 전기

지난해 재고 조정과 반도체 수요 둔화로 성장세 꺾여 14일 국제반도체장비재료협회(SEMI)에 따르면, 2023년 전 세계 실리콘 웨이퍼 출하량은 전년보다 14.3% 감소한 126억200만제곱인치, 매출액은 10.9% 줄어든 123억 달러로 집계됐다. 웨이퍼 출하량과 매출액은 이전 3년간 성장세를 보이며 2022년에는 역대 최대치를 기록했으나, 지난해 재고 조정과 반도체 수요 둔화로 역성장했다. SEMI SMG(실리콘 매뉴팩처러스 그룹) 회장이자 글로벌웨이퍼스 부사장 겸 최고 감사관인 리 청웨이는 "2023년 12인치 폴리시드(polished) 웨이퍼와 에피(epitaxial) 웨이퍼 출하량은 전년 대비 각각 13%와 5% 감소했다"며 "특히 하반기 출하량이 상반기 대비 9% 줄었다"고 말했다. 실리콘 웨이퍼는 반도체 제작의 핵심 소재로 컴퓨터와 통신제품, 소비가전제품 등 사실상 모든 전자제품에 필수로 적용된다. 1인치에서 12인치까지 다양한 직경으로 생산되는 실리콘 디스크는 반도체 칩 생산을 위한 기판 소재로 쓰인다. 헬로티 서재창 기자 |

2월 초순 반도체 수출이 40% 넘게 증가한 것은 2021년 11월 이후 처음 2월 초순 수출이 조업일수 감소 등의 영향으로 10% 넘게 감소했다. 수입도 두자릿수 감소한 가운데, 반도체 수출은 40% 넘게 늘었다. 13일 관세청에 따르면, 2월 1∼10일 수출액(통관 기준 잠정치)은 150억1100만 달러로 작년 같은 기간보다 14.6% 감소했다. 다만 조업일수를 고려한 일평균 수출액은 11.7% 늘었다. 이 기간 조업일수는 6.5일로 작년(8.5일)보다 이틀 적었다. 월간 수출액은 작년 10월부터 지난달까지 넉 달째 증가세를 보이고 있다. 품목별로는 반도체 수출액이 42.2% 늘었다. 1∼10일 기준으로 반도체 수출이 40% 넘게 증가한 것은 2021년 11월(45.2%) 이후 처음이다. 반도체 월간 수출액은 작년 11월부터 석 달째 플러스(+)를 기록 중이다. 반면 석유제품(-21.0%), 승용차(-36.3%), 철강제품(-23.6%), 선박(-35.6%) 등 주요 품목 대부분은 수출이 감소했다. 국가별로 보면 중국에 대한 수출이 20.3% 감소했다. 지난달 대중 수출은 20개월 만에 반등한 바 있다. 미국에 대한 수출도 12.4% 감소했다. 다만 대미

“작년 非중국 글로벌 전기차 배터리 사용량 319.4GWh, 전년 동기 대비 43.2%↑” 완성차 업체들의 가격 인하 경쟁이 더욱 심화될 것이란 전망이 나왔다. SNE리서치가 “작년 한해 중국을 제외한 글로벌 시장에서 판매된 전기차(EV, PHEV, HEV)에 탑재된 총 배터리 총 사용량이 약 319.4GWh로 전년 동기 대비 43.2% 성장한 것으로 나타났다”며 이같이 전망했다. SNE리서치에 따르면 우선 업체별 전기차용 배터리 사용량 순위에서 국내 3사는 모두 5위권에 안착했다. LG에너지솔루션이 전년 동기 대비 32.9%(88.6GWh) 성장하며 1위를 지켰다. SK온은 14.4%(34.1GWh), 삼성SDI는 37.2%(32.4GWh) 성장률로 나란히 4위와 5위를 기록했다. 중국의 CATL은 72.5%(87.8GWh)의 고성장세로 선두 자리를 위협하고 있다. 국내 3사의 배터리 사용량은 성장세를 나타냈지만, 시장 점유율은 전년 동기 대비 5.3% 하락한 48.6%를 기록했다. 국내 3사의 성장세는 각 사의 배터리를 탑재한 모델들의 판매 호조가 주 요인으로 작용했다. 삼성SDI의 배터리를 탑재하는 BMW i4/iX, 아우디 Q8 e-Tron이 판매량

전기차 수요감소가 빨라질 수 있다는 우려속에서 작년 글로벌 전기차 시장이 33.4%의 성장률로 마무리된 가운데, 2024년에도 전기차 수요 둔화에 관련된 불확실한 요소들이 여전히 이어질 것이란 전망이 나왔다. SNE리서치는 작년 글로벌 전기차 인도량을 발표하며 이같이 전망했다. SNE리서치에 따르면 작년 한해 동안 세계 각국에 차량 등록된 전기차 총 대수는 약 1406.1만 대로 전년 대비 약33.4% 상승한 것으로 나타났다. 2023년 1~12월 주요 그룹별 전기차 판매 대수를 살펴보면 중국 전기차 선두 기업 BYD는 전년 동기 대비 58.3% 성장률을 기록하며 글로벌 1위 자리를 이어갔다. BYD는 Song, Yuan Plus(Atto3), Dolphin, Qin 등 다양한 BEV, PHEV라인업으로 가장 높은 시장 점유율을 차지했다. 테슬라는 전년 동기 대비 37.7%의 성장률로 180만 대 이상을 고객에게 인도하며 2023년을 마무리했다. 테슬라는 주력 차종인 모델 3/Y의 판매량이 호조를 나타냈으며 특히 모델 Y는 전년 대비 60.8% 성장률로 120만대 이상 판매되며 매출 성장에 기여했다. 3위에 오른 폭스바겐 그룹은 ID시리즈와 아우디 Q4, Q

반도체 클린룸, 이차전지 드라이룸 등 클린환경(CE) 사업 부문 실적 개선 주목 신성이엔지가 지난해 4분기 연결재무제표 기준 누적 매출이 5772억 원, 영업이익 69억 원으로 잠정 집계됐다고 7일 밝혔다. 이는 전년 대비 각각 13%, 67% 감소한 수치로, 다소 부진한 실적이지만 직전 분기 대비 매출이 31% 증가, 영업이익이 흑자 전환하며 회복세로 돌아섰다는 평가다. 반도체 클린룸·이차전지 드라이룸 사업을 영위하는 클린환경(CE) 사업 부문의 실적 개선이 주목할 만하다. CE사업부문은 지난 3분기에 매출 1155억 원, 영업손실 24억 원을 기록했지만, 4분기에만 매출 1562억 원, 영업이익 45억 원을 기록하며 주력 사업의 힘을 보여줬다. 재생에너지(RE) 사업 부문은 4분기에만 129억 원의 매출을 기록, 연간으로는 전년 대비 45% 축소된 661억 원으로 마감했다. 국내 태양광 산업의 위축과 고금리 영향에 따른 프로젝트 지연 등이 원인이다. 회사는 올해 대규모 프로젝트 개시와 함께 태양광 모듈·EPC 사업부문에서의 성장을 기대하고 있다. 특히 분산에너지특별법 시행과 함께 통합발전소(VPP) 및 전력거래(PPA)사업에 대한 시장의 관심이 높아지면서

작년 글로벌 전기차 배터리 사용량 705.5GWh…한국계 3사 점유율 23.1% 작년 한해 동안 세계 각국에 등록된 전기차에 탑재된 총 배터리 사용량이 약 705.5GWh로 조사됐다. 전년 동기 대비 38.6% 성장한 수치다. 국내 3사의 점유율은 23.1%로 전년 동기 대비 1.6%p 하락했지만, 배터리 사용량은 3사 모두 성장세를 나타냈다. LG에너지솔루션은 전년 동기 대비 33.8%(95.8GWh) 성장하며 3위를 기록, SK온은 14.4%(34.4GWh), 삼성SDI는 36.1%(32.6GWh) 성장률을 보이며 각각 5위와 7위를 기록했다. 국내 3사의 성장세는 주로 각 사의 배터리를 탑재한 차량의 판매 호조와 함께 신차 출시 확대가 주 요인으로 작용했다. 국내 3사 중 가장 높은 성장률을 기록한 삼성SDI는 BMW iX/i4/i7, 아우디 Q8 e-Tron, 피아트 500e가 유럽에서 견조한 판매량을 나타냈고, 북미에서 리비안 R1T/R1S과 BMW iX가 준수한 판매량을 기록하면서 성장세를 이어갔다. 프리미엄 전기차 배터리 시장을 공략한 삼성SDI는 고부가 배터리 P5의 판매가 지속 확대되며 안정적인 수요와 높은 수익성을 통해 최근 전기차 시장의

작년 이차전지 수출액 98억여 달러…전년비 1.6%↓ 국내 배터리 산업 수출이 연간 '100억달러 고지'를 눈앞에 두고 주춤하는 모양새다. 전기차 수요 둔화와 국내 배터리 제조사들의 유럽, 미국 등으로의 생산 거점 이전 등이 영향을 끼친 것으로 분석된다. 산업통상자원부 등에 따르면 작년 한국의 이차전지 수출액은 98억 3000만 달러로 전년보다 1.6% 감소했다. 연간 이차전지 수출이 전년 대비 감소한 것은 지난 2015년 이후 8년 만이다. 한국의 이차전지 수출은 2017년 50억 달러를 처음 돌파한 뒤 빠르게 증가해 2022년 99억 8000만 달러를 기록, 100억 달러에 육박했다. 그렇지만 작년 수출 감소로 100억 달러 관문을 넘지 못하고 상승세가 꺾인 모습이다. 올해 들어 이차전지 수출 약화 속도가 더욱 빨라지는 추세다. 1월 이차전지 수출은 5억 9000만 달러로 작년 같은 달보다 26.2% 감소했다. 정부가 분류하는 15대 주력 수출품 중 반도체를 비롯한 13개 품목이 일제히 상승하며 전반적 수출 회복세가 뚜렷했지만, 무선통신 기기(-14.2%)와 더불어 이차전지만 수출이 감소했다. 이차전지 수출이 한국의 전체 수출에서 차지하는 비중도 작아졌다

올해 리튬이온배터리 에너지저장장치(LIB ESS) 시장 규모가 235GWh로 전년 대비 27% 성장할 것이란 전망이 나왔다. 금액 기준으로는 약 400억 달러(한화 약 53조 원)로 14%의 성장률이다. SNE리서치의 2024 글로벌 ESS 시장 전망(~2035)’ 보고서에 따르면, 2024년 LIB ESS의 시장 규모는 235GWh, 금액으로는 400억 달러 정도가 될 전망이다. 해당 시장은 2035년 618GWh, 800억 달러 규모까지 성장할 것으로 예측된다. ESS는 전력을 보관할 수 있다는 특징을 바탕으로 신재생에너지를 저장했다가 필요할 때 사용하는 스마트그리드 분야에서 크게 주목받고 있다. 특히 에너지밀도가 높은 리튬이온배터리를 사용한 ESS 시장이 크게 성장하는 중이다. 국내도 태양광 연계 ESS 사업이 크게 성장했으나, 2018년 국내 ESS 화재 사건이 연이어 발생하며 시장이 크게 위축됐다. 최근에는 산업자원부 주도의 ESS 산업 발전 전략이 발표되며 시장 회복이 기대되고 있다. 또한 국내 LIB 제조 업체인 LG에너지솔루션, 삼성SDI, SK온에서는 안전성이 높은 LFP 배터리를 ESS용으로 계획하며 ESS 시장에 대한 의욕을 밝히고 있다.

올해 1월 국내 완성차 업체 5개사의 판매량이 63만 대를 넘겼다. 현대자동차·기아와 한국GM은 호실적을 기록했고, KG모빌리티와 르노코리아자동차는 부진했다. 현대자동차·기아·한국GM·르노코리아자동차·KGM 등 5개사가 발표한 올해 1월 판매 실적에 따르면 반조립제품(CKD)을 포함한 국내외 판매량은 지난해 동월 대비 4.3% 증가한 63만 3236대로 집계됐다. 이들 5개사의 내수 판매는 2.3% 늘어난 10만 2794대, 해외 판매는 4.8% 증가한 53만 442대였다. 업체별로 보면 현대차는 국내에서 전년 대비 3.3% 감소한 4만 9810대의 판매량을 기록했지만, 해외에서 2.8% 증가한 26만 5745대를 팔아 선방했다. 국내외를 합산하면 1.8% 증가한 31만 5555대의 판매 실적이다. 현대차 아산공장 설비 공사 영향으로 내수 판매가 소폭 줄었다. 현대차 세단 중에서는 아반떼가 4438대로 가장 많이 팔렸고, 레저용 차량(RV) 중에서는 싼타페의 판매량이 8016대로 가장 많았다. 기아는 국내 4만 4683대, 해외 20만 257대 등 총 24만 4940대를 판매했다. 국내는 15.3%, 해외는 2.0% 각각 증가해 총판매량도 4.2% 늘었다.